SABAH STRATEJİSİ

Dün güne yatay başlayan endeks gün içerisinde yüzde 1'e yakın geriledikten sonra kapanışa doğru bu kayıplarını telafi etti ve 11.134 seviyesinden yatay (yüzde -0,05) bir kapanış yaptı.

*Yeşil ok olumluyu kırmızı ok olumsuzu göstermektedir."

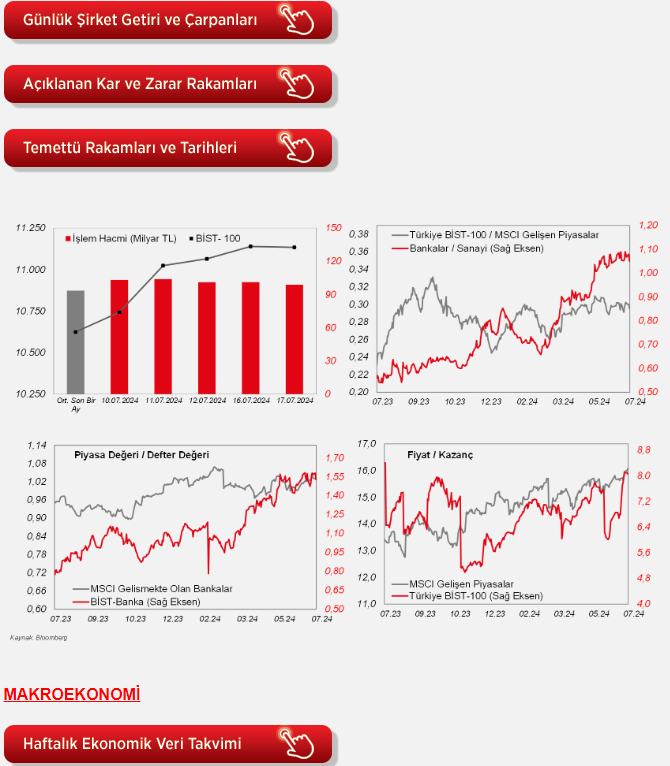

Ziraat Yatırım'ın verilerine göre, dün güne yatay başlayan endeks gün içerisinde yüzde 1'e yakın geriledikten sonra kapanışa doğru bu kayıplarını telafi etti ve 11.134 seviyesinden yatay (yüzde -0,05) bir kapanış yaptı. İşlem hacminin 98,7 milyar TL ile görece düşük seyrettiği ortamda Madencilik, Bankacılık ve Metal Eşya endeksleri sırasıyla yüzde 1,7, yüzde 0,7 ve yüzde 0,3 oranlarında geri çekildi. Toplam 43 hissenin pozitif bölgede günü sonlandırdığı BİST-100'de BIMAS, THYAO ve MIATK olumlu ayrışırken, ISCTR, YKBNK ve KCHOL endekse en negatif etki eden hisseler olarak sıralandı. ABD tarafında dün Bej Kitap takip edildi. Buna göre ekonomik büyümenin yavaşlaması beklenirken, Fed Üyesi Waller, bankanın faiz indirimine gitme zamanının yaklaştığını belirtti. Öte yandan Donald Trump, Fed Başkanı Powell'ı başkanlık seçimlerinden önce faiz oranlarını düşürmemesi konusunda uyarması piyasaları meşgul eden bir diğer haberdi. Hisse senetlerinde (Biden yönetiminin açıklamalarının etkisiyle) büyük teknoloji şirketlerinden finans ve enerji şirketlerine rotasyon dün de devam etti. Bu ortamda, Dow Jones yüzde 0,6 yükselirken, S&P ve Nasdaq sırasıyla yüzde 1,4 ve yüzde 2,8 düşüş kaydetti. Ek olarak, Avrupa tarafında da endeksler genel olarak kırmızı taraftaydı. Euro Stoxx 50 endeksindeki günlük geri çekilme yüzde 1,1 olarak hesaplandı. Bugüne bakıldığında ABD vadelilerinde hafif alıcılı bir görüntü hakim. Bu sabah BİST-100'ün yatay bir görüntüyle başlaması bekleniyor. Veri gündemine bakıldığında, Euro Bölgesinde ECB TSİ 15:15'te faiz kararını açıklayacak. Ana refinansman faizi, marjinal borç verme faizi ve mevduat faizininde değişiklik yapılması beklenmiyor. Faiz kararının ardından ECB Başkanı Christine Lagarde basın toplantısı düzenleyecek. Ayrıca, ABD haftalık işsizlik maaşı başvuruları TSİ 15:30'da takip edilecek ve Netflix piyasa kapanışından sonra bilanço açıklayacak. Yurtiçinde ise TCMB 10:00'da mayıs ayı kısa vadeli dış borç istatistiklerini yayımlayacak.

ABD tarafında, üretimin seyrine ilişkin haziran ayı sanayi üretimi ve kapasite kullanım oranı verileri takip edildi. Sanayi üretiminin aylık bazda artış hızı yüzde 0,9'dan yüzde 0,6 seviyesine yavaşlamakla birlikte beklentilerin (yüzde 0,3 artış) üzerinde kaydedildi.

Ayrıca ABD'de konut piyasası verilerinden haziran ayına ilişkin konut başlangıçları ve inşaat izinleri verileri takip edildi. Yeni konut başlangıçları aylık bazda mayıs ayında yüzde 4,6 oranında artışın ardından haziranda yüzde 3 oranında artışla kısmi toparlanma kaydetti. Gelecek döneme ilişkin konut talebini gösteren yeni inşaatı izinleri ise aylık bazda mayısta ayında yüzde 2,8 oranında düşüşün ardından haziranda da yüzde 3,4 oranında artış kaydetti ve böylece üç aylık düşüş sonrasında kısmi toparlanma sergiledi.

Avrupa tarafında, Euro Bölgesi'nde ECB'nin para politikasına yön verecek olan verilerden haziran ayı TÜFE nihai verileri izlendi. Buna göre, Euro Bölgesi'nde manşet TÜFE'nin aylık bazda artış hızı haziranda öncü veriyle uyumlu olarak bir önceki aya benzer şekilde yüzde 0,2 seviyesinde gerçekleşerek son beş ayın en düşük seviyesinde kaydedilirken, yıllık bazda ise yüzde 2,6'dan yüzde 2,5 seviyesine hafif geriledi ve böylece ECB'nin yüzde 2'lik hedefine kademeli biçimde ilerlediğine işaret etti. Bölgede çekirdek TÜFE ise, yıllık bazda haziranda öncü veriyle uyumlu olarak bir önceki aya benzer şekilde yüzde 2,9 seviyesinde gerçekleşti.

Öte yandan, İngiltere'de BoE'nin para politikasına yön verecek olan verilerden haziran ayı TÜFE verileri açıklandı. Buna göre, İngiltere'de haziranda aylık bazda manşet TÜFE'nin artış hızı, beklentilerle uyumlu olarak yüzde 0,3'ten yüzde 0,1 seviyesine yavaşlayarak son beş ayın en düşük seviyesinde kaydedilirken, yıllık bazda ise bir önceki aya benzer şekilde yüzde 2 seviyesinde gerçekleşerek Temmuz 2021'den bu yana en düşük seviyede kaydedildi ve böylece son iki ayda BoE'nin hedef seviyesinde seyretti. Çekirdek TÜFE'nin aylık bazda artış hızı ise haziranda yüzde 0,5'ten yüzde 0,2 seviyesine yavaşlayarak son beş ayın en düşük seviyesinde gerçekleşmekle birlikte beklentilerin (yüzde 0,1 artış) üzerinde gerçekleşirken, yıllık bazda ise bir önceki aya benzer şekilde yüzde 3,5 seviyesinde gerçekleşti ve böylece Ekim 2021'den bu yana en düşük seviyedeki seyrini sürdürdü, beklentiler ise yıllık bazda yüzde 3,4 seviyesine hafif gerilemesi yönündeydi.

Yurt içinde ise, TÜİK tarafından haziran ayı konut satışları verisi yayımlandı. Toplam konut satışları, aylık bazda mayısta yüzde 46,3 oranında artışın ardından haziranda yüzde 28,3 oranında düşüş kaydederek 79.313 adet seviyesinde gerçekleşti, bunun yanında bir önceki yılın aynı ayına göre ise yüzde 5,2 oranında düşüş sergiledi.

Ayrıca TCMB tarafından yayımlanan mayıs ayı konut fiyat endeksinin aylık artış hızı haziranda yüzde 2,24'ten yüzde 1,26 seviyesine yavaşlarken, yıllık artış hızı ise yüzde 48,4'ten yüzde 45,1 seviyesine gerileyerek 2022 yılının eylül ayında ulaştığı rekor seviye olan yüzde 189,1 seviyesinden düşüşünü sürdürdü ve kasım 2021'den bu yana en düşük seviyelerdeki seyrini sürdürdü. Konut fiyatları reel olarak ise mayısta yıllık yüzde 14,9 oranında geriledi ve böylece konut fiyatlarında yıllık artış Aralık 2019'dan bu yana olan dönemde son dört ayda yıllık enflasyonun altında kaldı.

Yurt dışında bugün veri takvimine bakıldığında,

ABD tarafında, istihdam piyasası verilerinden 13 Temmuz haftasına ilişkin haftalık işsizlik maaşı başvuruları verisi TSİ 15.30'da takip edilecek. Son açıklanan verilere göre, haftalık yeni işsizlik maaşı başvuruları, 239 bin kişi seviyesinden 222 bin kişi seviyesine beklentilerin üzerinde gerileyerek son 5 haftanın en düşük seviyesinde kaydedilmekle birlikte istihdam piyasasının görece sıkı olduğuna işaret etmişti, bunun yanında tarihsel ortalamaların altında düşük seviyelerde seyretmişti.

Avrupa tarafında, piyasaların odak noktasında TSİ 15.15'te ECB'nin faiz kararı ve TSİ 15.45'te ECB Başkanı Lagarde'ın konuşması olacak. ECB, faizleri önceki son beş toplantıda sabit tutmasının ardından haziran ayı toplantısında beklentilerle uyumlu olarak 25 baz puan indirmişti ve böylece faizleri yaklaşık 5 yıl sonra ilk kez düşürmüştü. Karar metninde, faizlerin gerektiği sürece yeterince kısıtlayıcı seviyede tutulacağı belirtilerek, belirli bir seviye için önceden taahhütte bulunulmayacağı vurgulanmıştı. Buna göre ECB, temel refinansman faiz oranı yüzde 4,50'den yüzde 4,25'e, marjinal borç verme faiz oranı yüzde 4,75'ten yüzde 4,50'ye ve mevduat imkanı faiz oranı (politika faiz oranı) ise yüzde 4'ten yüzde 3,75 seviyesine indirilmişti. Ayrıca Banka, kısıtlamanın uygun seviyesini ve süresini belirlemek için veriye dayalı ve toplantı bazında bir yaklaşım izlemeye devam edeceğini belirtmişti. Banka'nın bugünkü toplantısında ise faizleri sabit tutması bekleniyor.

Yurt içinde ise, TSİ 10'da TCMB tarafından mayıs ayı kısa vadeli dış borç istatistikleri yayımlanacak.

Şirket haberleri

Koza Anadolu (KOZAA, Nötr): Şirket'in 1Ç2024 ana ortaklık net dönem zararı 313,5mn TL olarak açıklanmıştır. Şirket 2023 yılının aynı çeyreğinde 292,4mn TL ana ortaklık net dönem zararı kaydetmişti. Şirketin satış gelirleri bir önceki yılın aynı dönemine göre yüzde 1,8 oranında artarak 3.011mn TL oldu (1Ç2023: 2.958mn TL). Şirket'in brüt karı yüzde 165,9 oranında artarak 917,5mn TL'ye yükseldi. Aynı dönemde operasyonel giderler ise yüzde 14,8 oranında azalmış ve 552,6mn TL'yi gösterdi. Diğer faaliyetlerden ise 1Ç2024'te net 135,7mn TL gider kaydedildi Şirket'in yatırım faaliyetlerinden ise net 1.170mn TL geliri bulunuyor. Şirket'in 1Ç2024 FAVÖK'ü 754,3mn TL olurken, FAVÖK marjı ise yüzde 25,1 seviyesinde gerçekleşti. Diğer taraftan finansman kısmında 1Ç2024'te 5,6mn TL gider kaydedildi. Şirket bu dönemde 1.086mn TL parasal kayıp (1Ç2023: 2.060mn TL parasal kayıp) açıkladı. 730,3mn TL'lik net vergi gideri ve 110,1mn TL azınlık payı zararı sonrasında şirketin ana ortaklık net dönem zararı da 313,5mn TL olarak gerçekleşti.

İpek Doğal Enerji (IPEKE, Nötr): Şirket'in 1Ç2024 ana ortaklık net dönem zararı 184,9mn TL olarak açıklandı. Şirket 2023 yılının aynı çeyreğinde 167,4mn TL ana ortaklık net dönem zararı kaydetmişti. Şirketin satış gelirleri bir önceki yılın aynı dönemine göre yüzde 1,6 oranında artarak 3.014mn TL olmuştur (1Ç2023: 2.967mn TL). Şirket'in brüt karı yüzde 158,5 oranında artarak 888,6mn TL'ye yükseldi. Aynı dönemde operasyonel giderler ise yüzde 13 oranında azalmış ve 563,3mn TL'yi gösterdi. Diğer faaliyetlerden ise 1Ç2024'te net 133,2mn TL gider kaydedildi. Şirket'in yatırım faaliyetlerinden ise net 1.174mn TL geliri bulunuyor. Şirket'in 1Ç2024 FAVÖK'ü 714,3mn TL olurken, FAVÖK marjı ise yüzde 23,7 seviyesinde gerçekleşti. Diğer taraftan finansman kısmında 1Ç2024'te 5,7mn TL gider kaydedildi. Şirket bu dönemde 1.082mn TL parasal kayıp (1Ç2023: 2.059mn TL parasal kayıp) açıkladı. 730,5mn TL'lik net vergi gideri ve 267,2mn TL azınlık payı zararı sonrasında şirketin ana ortaklık net dönem zararı da 184,9mn TL olarak gerçekleşti.

CW Enerji (CWENE, Sınırlı Pozitif): yüzde 100 bağlı ortaklığı olan CW Solar Cell Enerji tarafından yapılacak olan ingottan başlamak üzere entegre hücre üretim tesisi yatırımı ile ilgili olarak T.C. Sanayi ve Teknoloji Bakanlığına yapılan teşvik başvurusu 17.07.2024 tarihinde onaylanmış olup, teşviğe konu tutar 3,1milyar TL oldu.

Kardemir (KRDMD, Nötr): Şirketin işletmelerinin kurulu bulunduğu yaklaşık 300,5 hektar alan; "Kardemir Özel Endüstri Bölgesi" olarak tescil ve ilan edilmiş bulunuyor.

Otokar (OTKAR, Nötr): 21.07.2020 tarihli Özel Durum Açıklamasında, Şirket'in ilgili tarih itibariyle 4 yıllık dönemde yapılması öngörülen modernizasyon yatırımları için Yatırım Teşvik Belgesi düzenlendiği belirtilmişti. Söz konusu Yatırım Teşvik Belgesinin süresinin uzatılmasına dair T.C. Sanayi ve Teknoloji Bakanlığı Teşvik Uygulama ve Yabancı Sermaye Genel Müdürlüğü'ne yapılan başvuru onaylanarak Yatırım Teşvik Belgesinin geçerlilik tarihi 14.07.2026 ve tutarı toplam 1.336mn TL olarak revize edildi. Bölgesel Yatırım kapsamındaki yatırımlarla ilgili olarak yararlanılacak destek unsurları 21.07.2020 tarihinde onaylanan başvuru ile aynı şekilde devam ediyor.

Türkiye Sınai ve Kalkınma Bankası (TSKB, Nötr): Banka; "Avrupa Stratejik İşbirliği Çerçevesi" kapsamında, Fransız Kalkınma Ajansı ve İtalyan Kamu Kalkınma Bankası ile paralel ko-finansman yapısında ve İtalyan Kamu Kalkınma Bankası ve Fransız Kalkınma ile paralel ko-finansman yapısında, İtalya İklim Fonu adına temin edilen kredi için, 2023 yılı şubat ayında ülkemizin doğu ve güneydoğu bölgelerinde gerçekleşen depremlerden etkilenen firmaların yeşil yatırımlarının finansmanı amacıyla, AFD ile 50mn EUR tutarındaki "Yeşil Yeniden Yapılanma" kredi anlaşmasını, CDP ile 50mn EUR tutarındaki kredi anlaşmasını imzaladı.

Öte yandan, Banka Yönetim Kurulunca verilen yetki çerçevesinde, Commerzbank Aktiengesellschaft koordinatörlüğünde, 367 gün vadeli, toplamda 129,7mn EUR ve 48,6mn USD tutarında olmak üzere iki ayrı dilimden oluşan sendikasyon kredisi anlaşması, uluslararası finansal kurumların katılımıyla 17 Temmuz 2024 tarihinde imzalandı.

Diğer şirket haberleri

Gelecek Varlık Yönetimi (GLCVY): Şirket, Fibabanka A.Ş.'nin 17.07.2024 tarihinde gerçekleştirdiği tahsili gecikmiş alacak satışında, satışa çıkarılan 42mn TL anapara büyüklüğündeki 1 bireysel portföyün ihalesini en yüksek teklifi vererek kazandı. Bu ihaleye toplam 17 varlık yönetim şirketi katılmıştır. İhale sonuçlarının kesinleşmesi ihaleyi açan banka Yönetim Kurulu'nun onayına bağlı olup, onay sonrası sözleşmenin imza süreci ve satışa konu alacakların devir işlemleri başlatılacak.

Hitit Bilgisayar (HTTBT): Haiti menşeili Sunrise Airways, Hitit'in sistemlerini 17 Temmuz 2024 itibariyle kullanmaya başladı. Havayolu firması 5 yıl boyunca Şirket'in yolcu hizmet sistemleri, tarife planlama, muhasebesi ve kargo çözümlerini kullanacak.

Rubenis Tekstil (RUBNS): Şirket, 17.05.2024 - 17.07.2024 arasında yurtiçinde 15 farklı şirket ile toplam 172,9mn TL (KDV dahil) tutarlı ürün satış sözleşmesi imzalandı. Sevkiyatlar devam ediyor.

VBT Yazılım (VBTYZ): VBT Yazılım, Türkiye'de yerleşik Bir Özel Banka ile 3 adet "Kurumsal Linux Sunucu Temini" konusunda anlaştı. Sözleşmenin toplam bedeli 3,8mn USD oldu.