SABAH STRATEJİSİ

Geçen hafta perşembe günü TCBM'nin likidite fazlasının sterilizasyonu amacıyla zorunlu karşılıklarda yaptığı değişiklikler ve YP kredilerdeki büyümeye getirilen sınırlama önemliydi.

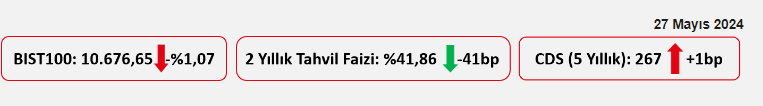

*Yeşil ok olumluyu kırmızı ok olumsuzu göstermektedir.

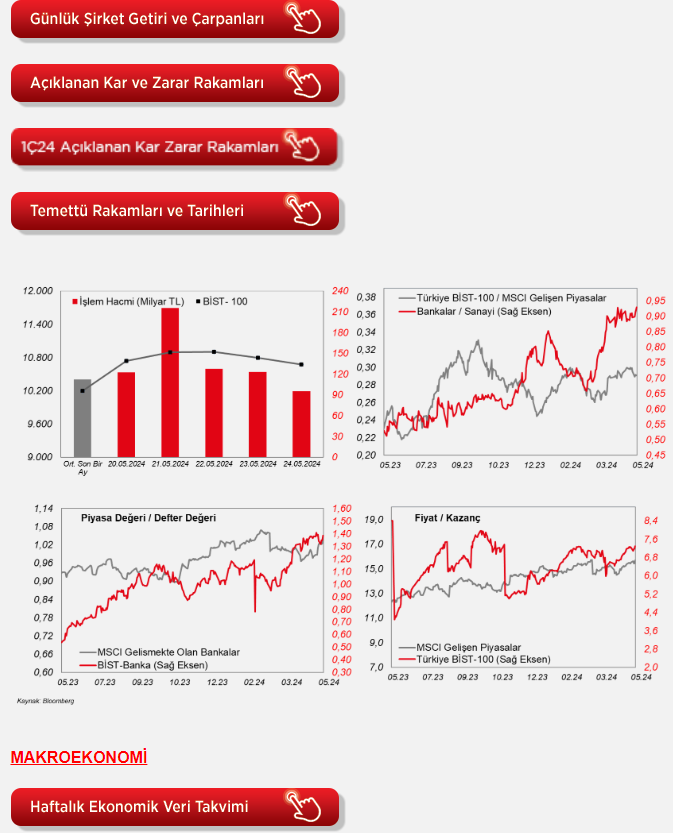

Geçen hafta perşembe günü TCBM'nin likidite fazlasının sterilizasyonu amacıyla zorunlu karşılıklarda yaptığı değişiklikler ve YP kredilerdeki büyümeye getirilen sınırlama önemliydi. Alınan kararla piyasa faizlerinde kısmi yükselişler gözlendi. Borsa ise haftanı son iki işlem gününde satıcılı bir görüntü sergiledi. Cuma günü faizlerde gevşeme gözlense de faize duyarlı sektör hisselerinde baskı gözlendi ve perşembe günü %1 oranında düşen BIST100 endeksi cuma günü de %1,1 oranında geriledi. Endeks haftayı ise %0,3 primle tamamladı. Alınan kararlar makro - istikrar ortamını desteklemesi açısından TL varlıklar için pozitif. Nitekim sermaye akımlarında olumlu akış devam ediyor. Diğer yandan, kısa vadeli teknik görüntü endekste 10.500 seviyesine kadar geri çekilmenin sürebileceğine işaret ediyor. Açıklanan ilk çeyrek finansalları da şu aşamada destekleyici olamıyor. Satışlardaki büyümeye karşın daralan marjlar ve artan finansman giderleri, vergi öncesi karlılıkları baskıladığını izliyoruz. Yurtdışında ise geçen hafta ABD'de açıklanan ve beklentilerden yüksek gelen veriler Fed endişelerini gündeme getirse de bunun sınırlı kaldığını, Nvidia'nın olumlu finansallarının destekleyici olmaya devam ettiğini izledik. Cuma günü ABD borsaları Nasdaq öncülüğünde primli kapattı. Bugün ABD borsaları kapalı olacak. Cuma günü ise Fed'in yakından izlediği PCE verisi önemli. Avrupa tarafında mayıs ayı öncü enflasyon verisi öne çıkıyor. Yurtiçinde cuma günü ilk çeyrek büyüme rakamları izlenecek. Bugün ise mayıs ayına ilişkin sektörel ve reel sektör güven endeksleri ile kapasite kullanım oranı rakamları takip edilecek. Öte yandan, bugün Turkcell'ın finansallarını açıklaması bekleniyor. Son olarak bu sabahki küresel piyasalardaki fiyatlamalara bakıldığında, Çin'de sanayi karları bu yılın ilk dört ayında yıllık %4,3 arttığına yönelik haber akışı takip edilirken, Japonya hariç MSCI Asya Pasifik endeksi %0,7 civarında yükselişte. Diğer yandan, ABD ve Avrupa vadelilerinde hareket sınırlı. Paritelerde ise önemli sayılabilecek bir hareketlilik yok.

ABD tarafında, nisan ayına ilişkin dayanıklı mal siparişleri öncü verisi izlendi. Dayanıklı mal siparişleri, aylık bazda mart ayında %0,8 oranında artışın ardından nisan ayında %0,7 oranında artış kaydetti ve böylece aralıksız artışını üçüncü aya taşıdı, beklentiler ise %0,8 oranında daralma yönündeydi.

Ayrıca ABD'de mayıs ayına ilişkin Michigan Üniversitesi tüketici güven endeksi nihai verisi takip edildi. Buna göre, mayıs ayı Michigan Üniversitesi tüketici güven endeksi, 67,4'ten 69,1 seviyesine yukarı yönlü revize edilmekle birlikte son altı ayın en düşük seviyelerindeki seyrini sürdürdü. Detaylara bakıldığında, mayısta cari koşullar alt endeksi 68,8'den 69,6 seviyesine, beklentiler alt endeksi ise 66,5'ten 68,8 seviyesine yukarı yönlü revize edildi.

Yurt içinde ise, Kültür ve Turizm Bakanlığı tarafından nisan ayına ilişkin gelen yabancı ziyaretçi sayısı istatistikleri yayınlandı. Buna göre, gelen yabancı ziyaretçi sayısı aylık bazda nisanda %33,7 artışla 3,6 milyon kişi seviyesinde gerçekleşmekle birlikte, nisan ayındaki veri tarihsel olarak en iyi nisan ayına işaret etti. Gelen yabancı ziyaretçi sayısı nisan ayında bir önceki yılın aynı ayına göre %8,7 oranında artış kaydetti. Bu kapsamda, 12 aylık kümülatif bazda gelen yabancı ziyaretçi sayısı ise mart ayındaki 50 milyon kişi seviyesinden nisan ayında 50,3 milyon seviyesine yükselerek rekor seviyede kaydedildi.

Yurt dışında bu hafta veri takvimine bakıldığında,

- ABD tarafında, perşembe günü bu yılın ilk çeyreğine ilişkin yıllıklandırılmış çeyreklik bazda GSYH büyüme revize verisi takip edilecek. Ayrıca perşembe günü Fed'in önemli bir enflasyon göstergesi olarak takip ettiği yıllıklandırılmış çeyreklik bazda kişisel tüketim harcamaları (PCE) fiyat endekslerinin bu yılın ilk çeyreğine ilişkin revize verileri açıklanacak. Öte yandan, perşembe günü istihdam piyasası verilerinden, haftalık yeni işsizlik maaşı başvuruları verisi izlenecek. Cuma günü ayrıca, Fed'in özellikle aylık bazdaki fiyat gelişmelerinin seyri kapsamında takip ettiği PCE deflatör nisan ayı verileri ile kişisel gelirler ve harcamalar nisan ayı verileri takip edilecek. Bunun yanında yarın, mayıs ayına ilişkin Conference Board tüketici güveni endeksi verisi takip edilecek. Ayrıca konut piyasası verilerinden, yarın mart ayına ilişkin S&P/Case-Shiller Konut 20 Kent Fiyat Endeksi ve perşembe günü satış sözleşmesi yapılmış fakat tapu devri henüz gerçekleşmemiş konut sayısını gösteren nisan ayı bekleyen konut satışları verileri takip edilecek. Diğer yandan, çarşamba günü Fed'in 12 adet bölge başkanlıklarından gelen ekonomik verilerle oluşturulan Bej Kitap raporu yayınlanacak. Raporda, ABD ekonomisine ilişkin güncel değerlendirmeler ve gelecek döneme ilişkin beklentiler takip edilecek.

- Avrupa tarafında, Almanya'da imalat, inşaat, toptan ve perakende ticaret sektörlerinde faaliyet gösteren firmaların, ekonomide mevcut ve gelecek 6 aylık döneme yönelik değerlendirmelerini yansıtan IFO iş dünyası endeksi mayıs ayı verisi bugün açıklanacak. Bunun yanında, Almanya'da gelecek aya yönelik değerlendirmeleri yansıtan haziran ayına ilişkin GfK tüketici güveni verisi çarşamba günü takip edilecek. Diğer yandan, perşembe günü Euro Bölgesi'nde mayıs ayı tüketici güven endeksi nihai verisi takip edilecek. Ayrıca ECB'nin para politikasına yön verecek olan verilerden çarşamba günü Almanya'da ve cuma günü ise Euro Bölgesi'nde mayıs ayına ilişkin öncü TÜFE verileri açıklanacak.

- Asya tarafında ise, cuma günü Çin'de ekonominin seyrine ilişkin sinyal verecek olan mayıs ayı imalat sektörü ve imalat dışı resmi PMI verileri izlenecek.

Yurt içinde ise, bugün mayıs ayına ilişkin sektörel ve reel sektör güven endeksleri ile kapasite kullanım oranı verileri, perşembe günü mayıs ayı ekonomik güven endeksi ve nisan ayı dış ticaret dengesi verisi ve cuma günü ise nisan ayı hizmet üretici fiyat endeksi ve bu yılın ilk çeyreğine ilişkin GSYH büyüme verileri takip edilecek. Ayrıca perşembe günü TCMB'nin geçen haftaki PPK toplantısına ilişkin özeti yayınlanacak. Cuma günü, bunun yanında Hazine ve Maliye Bakanlığı'nın 3 Aylık İç Borçlanma Stratejisi Raporu yayınlanacak.

- Sektörel güven endeksleri nisan ayında karışık bir görünüm sunmuştu. Buna göre, nisan ayında mevsim etkilerinden arındırılmış olarak aylık bazda hizmet sektörü güven endeksi %2,8 oranında azalırken, buna karşın reel kesim güven endeksi ve inşaat sektörü güven endeksi yatay seyretmişti, perakende ticaret sektörü güven endeksi ise %1,9 oranında artış sergilemişti. Arındırılmış kapasite kullanım oranı ise iki aylık artışın (şubatta 0,6 puan artış ve martta 0,2 puan artış) ardından nisan ayında 0,2 puanlık azalışla %77 seviyesinde kaydedilmişti, bununla birlikte 2023 yılı ortalamasının ve tarihsel ortalamasının (%76,3) üzerindeki seyrini sürdürmüştü.

- Nisan ayı ekonomik güven endeksi aylık bazda %1 oranında düşüşle 100,05 seviyesinden 99 seviyesine gerilemişti ve böylece yeniden 100 iyimserlik eşik seviyesinin altına geçmişti.

- Ticaret Bakanlığı tarafından yayınlanan nisan ayı geçici dış ticaret dengesi verisine göre, nisan ayında ihracat aylık bazda Bayram ve resmi tatillerin de etkisiyle %14,6 oranında azalışla 22,6 milyar USD'den 19,3 milyar USD seviyesine gerilemişti ve 2023 yılı aylık ortalamasının (21,3 milyar USD) altında kaydedilmişti. İthalat aylık bazda ise nisan ayında aylık %2,5 oranında azalışla 29,9 milyar USD'den 29,2 milyar USD seviyesine gerilemişti ve 2023 yılı aylık ortalamasının (30,1 milyar USD) altında gerçekleşmişti. Bu kapsamda, nisan ayında aylık bazda dış ticaret açığı ise %34,9 oranında artışla 7,3 milyar USD'den 9,9 milyar USD seviyesine yükselmişti ve böylece son dokuz ayın en yüksek seviyesinde kaydedilmişti.

- Ekonomi, başta özel ve kamu tüketimi olmak üzere yatırım kaleminin de desteğiyle 4. çeyrekte bir önceki yılın aynı dönemine göre (yıllık bazda) %4 büyüme ile piyasa beklentisi olan %3,5'in üzerinde büyüme gerçekleştirmişti. 4. çeyrekte mevsim ve takvim etkilerinden arındırılmış GSYH ise, çeyreksel bazda (bir önceki çeyreğe göre) %1 büyüme kaydetmişti, piyasa beklentisi ise dördüncü çeyrekte ekonominin, çeyreklik bazda %0,3 seviyesinde büyümesi yönündeydi. Yıl geneli büyüme oranına bakıldığında ise, 2022 yılında %5,5 oranında büyümenin ardından 2023 yılında ise büyüme %4,5 seviyesinde kaydedilmişti ve böylece OVP'deki %4,4 seviyesinde öngörülen 2023 yılı büyüme tahmininin hafif üzerinde gerçekleşmişti. Bloomberg Anketi'ne göre bu yılın ilk çeyreğinde ise çeyreklik bazda %1,4 seviyesinde büyüme ve yıllık bazda %5,8 seviyesinde büyüme bekleniyor.

Şirket haberleri

Anadolu Grubu Holding (AGHOL, Nötr): Holding'in 2024 yılı birinci çeyrek ana ortaklık net dönem karı 2.066mn TL olarak gerçekleşmiştir. 1Ç2023'de Holding 3.685mn TL ana ortaklık net dönem karı kaydetmişti. Satış gelirleri 1Ç2024'de 1Ç2023'e göre %10 oranında artarak 105,6 milyar TL'ye yükselirken, brüt kar %11 oranında artmış ve 27,8 milyar TL'yi göstermiştir. Operasyonel giderler aynı dönemde %19 oranında artarak 25,5mn TL'ye yükselirken, diğer faaliyetlerden 1Ç2024'de 2.502mn TL'lik net gider (1Ç2023'de 924mn TL net gider) kaydedilmiştir. Şirket'in 1Ç2024 FAVÖK'ü geçen yılın aynı dönemine göre %11 oranında azalışla 6.822mn TL olurken, FAVÖK marjı 1,5 puan düşerek %6,5 seviyesinde gerçekleşmiştir. İlgili dönemde, iştiraklerden de 236mn TL net gider kaydedilmiştir. Böylece faaliyet zararı 413mn TL'yi göstermiştir (1Ç2023 faaliyet karı:2.682mn TL). Aynı dönemde yatırım faaliyetlerinden, 22,9mn TL net gelir kaydedilmiştir. Finansman tarafında ise 1Ç2024'de 1.764 TL net gider kaydedilmiştir (1Ç2023: 1.823mn TL net gider). Şirket 1Ç2024 döneminde 10.891mn TL parasal kazanç kaydetmiştir (1Ç2023: 10.970mn TL parasal kazanç). 2.210mn TL'lik vergi gideri sonrasında net dönem karı 6.526mn TL olurken, 4.461mn TL'lik azınlık payı karı düşüldüğünde ana ortaklık payı net dönem karı 2.066mn TL olarak gerçekleşmiştir.

İpek Doğal Enerji (IPEKE, Sınırlı Pozitif): Şirket'in 2023 yılı ana ortaklık net dönem karı 179,4mn TL olarak açıklanmıştır. Şirket 2022 yılında 943mn TL net dönem zararı kaydetmişti. Satış gelirleri 2023 genelinde 2022'ye göre %25,9 oranında azalmış ve 8.606mn TL olmuştur. Aynı dönemde satışların maliyeti ise %1,2 oranında yükselerek 5.284mn TL'yi göstermiştir. Böylece Şirket'in toplam brüt karı %48 oranında azalarak 3.322mn TL olmuştur. 2023 yılında operasyonel giderler %11,9 oranında artmış ve 1.703mn TL'yi göstermiştir. Diğer faaliyetlerden ise 2023'te net 1.377mn TL gider kaydedilmiş ve buna istinaden 242,7mn TL faaliyet karı oluşmuştur. Diğer taraftan, 2023 FAVÖK'ü ise %58,7 oranında azalışla 2.476mn TL olmuştur. Şirket, bu dönemde yatırım faaliyetlerinden ağırlıklı olarak yatırım fonu ve hisse senedi gerçeğe uygun değer artışları kaynaklı 7.265mn TL gelir kaydetmiştir. Net finansman giderleri 2023'de 143,7mn TL olarak gerçekleşmiştir. 2023'te 7.653mn TL parasal kayıp (2022: 10.173mn TL parasal kayıp) açıklamıştır. 868mn TL'lik vergi geliri ve 400,8mn TL'lik azınlık payı düşüldükten sonra 2023 ana ortaklık net dönem karı da 179,4mn TL olarak gerçekleşmiştir.

Koza Anadolu Metal Madencilik (KOZAA, Sınırlı Pozitif): Şirket'in 2023 yılı ana ortaklık net dönem karı 363,3mn TL olarak açıklanmıştır. Şirket 2022 yılında 1.833mn TL net dönem zararı kaydetmişti. Satış gelirleri 2023 genelinde 2022'ye göre %25,8 oranında azalmış ve 8.597mn TL olmuştur. Aynı dönemde satışların maliyeti ise %1,1 oranında yükselerek 5.265mn TL'yi göstermiştir. Böylece Şirket'in toplam brüt karı %47,8 oranında azalarak 3.331mn TL olmuştur. 2023 yılında operasyonel giderler %12,5 oranında artmış ve 1.707mn TL'yi göstermiştir. Diğer faaliyetlerden ise 2023'te net 1.371mn TL gider kaydedilmiş ve buna istinaden 254mn TL faaliyet karı oluşmuştur. Diğer taraftan, 2023 FAVÖK'ü ise %58,6 oranında azalışla 2.482mn TL olmuştur. Şirket, bu dönemde yatırım faaliyetlerinden ağırlıklı olarak yatırım fonu ve hisse senedi gerçeğe uygun değer artışları kaynaklı 7.237mn TL gelir kaydetmiştir. Net finansman giderleri 2023'de 148,7mn TL olarak gerçekleşmiştir. 2023'te 7.635mn TL parasal kayıp (2022: 10.101mn TL parasal kayıp) açıklamıştır. 868,4mn TL'lik vergi geliri ve 212,3mn TL'lik azınlık payı düşüldükten sonra 2023 ana ortaklık net dönem karı da 363,3mn TL olarak gerçekleşmiştir.

Alarko Holding (ALARK, Sınırlı Negatif): 24/05/2024 tarihinde şirket ortağı Vedat Aksel Alaton tarafından Alarko Holding payları ile ilgili olarak 112 TL fiyatından 0 TL toplam nominal tutarlı alış işlemi ve/veya 4,3mn TL toplam nominal tutarlı satış işlemi tarafımca/ortaklığımızca gerçekleştirilmiştir. Ayrıca aynı tarihte 112 TL fiyatında 6,5mn TL toplam nominal tutarlı satış işlemi Leyla Alaton tarafınca da gerçekleştirilmiştir.

Agrotech Teknoloji (AGROT, Nötr): Resmi Gazete'de yayınlanarak yürürlüğe giren "Tarımsal Üretime Dair Faiz/Kâr Payı Destekli Yatırım Ve İşletme Kredisi/Finansmanı Kullandırılmasına İlişkin Uygulama Esasları Tebliği kapsamında Ziraat Bankası'ndan 42mn TL tutarındaki sübvansiyonlu kredinin ilk dilimi kullanılmıştır. Yaklaşık 43,6mn m2 alanda sözleşmeli tarım uygulamaları kapsamında ekimlerin tamamı yapılmış olup, bu kapsamda yapılan ekimlere ait tüm hasatların yıl sonu bilançosuna pozitif olarak yansıması beklenmektedir.

Bim Mağazalar (BIMAS, Nötr): Şirket Yönetim Kurulu tarafından Genel Kurul onayına sunmak üzere, üç taksit olarak temettü dağıtma kararı aldığı belirtildi. İlk taksit pay başına brüt 2 TL (net 1,8TL), ikinci taksit pay başına brüt 4 TL (net 3,6TL), üçüncü taksit pay başına brüt 4 TL (net 3,6TL) olarak dağıtılacaktır. Son kapanış fiyatına göre temettü verimi %2,1 olarak hesaplanmaktadır.

Europower Enerji (EUPWR, Sınırlı Pozitif): Şirketin %60 bağlı ortaklığı Peak PV, grup firması Girişim Elektrik'in yapımını üstlendiği "Ceylan İşletme Öztüketim Arazi Güneş Enerjisi Santralleri Projesi" işinin güneş paneli (550 Watt Mono Bifacial Güneş Paneli) kısmının üretimi gerçekleştirecektir. Üretimi gerçekleştirilecek kısmın bedeli toplam 2,8mn USD'dir. Ayrıca projenin elektriksel ekipmanlarının teminini ve konstrüksiyon imalatını şirket gerçekleştirecektir. Şirketin üretimini gerçekleştireceği kısmın bedeli toplam 2mn USD'dir.

Diğer taraftan, Şirket'in Yönetim Kurulu, 875mn TL kayıtlı sermaye tavanı dahilinde 220mn TL olan çıkarılmış sermayesinin, tamamı iç kaynaklardan karşılanmak suretiyle 440mn TL (%200 oranında) artırılarak 660mn TL'ye çıkarılmasına, iç kaynaklardan karşılanacak olan 440mn TL tutarındaki sermayenin tamamının hisse senetleri ihraç primlerinden karşılanmasına karar vermiştir.

Kimteks Poliüretan (KMPUR, Sınırlı Pozitif): Şirket, Ravago Petrokimya ile iş birliği konusunda anlaşmaya varmıştır. Bu iş birliği kapsamında, Ravago'nun "Ravapol" ticari isimli tüm poliüretan sistemleri ve ürünlerinin üretimi, satış ve pazarlama faaliyetleri Kimpur tarafından gerçekleştirilecektir. Anlaşma çerçevesinde, Ravago'ya ait mevcut poliüretan sistem üretim tesis ve ekipmanları Kimpur'un Düzce tesisine taşınacaktır. Bu stratejik hamle ile şirket yaklaşık 85bin tonluk ilave kapasiteye sahip olacaktır. Böylece, Gebze tesisinde 141bin ton, Düzce tesisinde 30bin ton ile toplamda 171bin ton olan mevcut yurt içi üretim kapasitesi; yeni yatırım ile 256bin ton seviyesine çıkacaktır. Letonya tesisindeki 25bin ton üretim kapasitesi ile toplam global kapasitesinin çıkacağı seviye de 281bin ton olacaktır. Devir çalışmaları 15 Haziran 2024 tarihinde başlayacak olup, bu sürecin 2024 yılı sonuna kadar tamamlanması hedeflenmektedir.

Tofaş (TOASO, Sınırlı Negatif): Stellantis Otomotiv Pazarlama A.Ş.'nin paylarının tamamının, Peugeot, Citroën, Opel ve DS Automobiles'dan oluşan Stellantis markalarının distribütörlüğünü içerecek şekilde Stellantis Otomotiv'in Türkiye'deki mevcut faaliyetlerinin Şirket tarafından devralınmasına ilişkin imzalanan Pay Devir Sözleşmesi'nin, Rekabet Kurulu tarafından yapılan nihai incelemesinin 23.05.2024 tarihinde tamamlanamayacağının anlaşıldığı ifade edilerek nihai inceleme süresinin uzatılmasına karar verildiği bildirilmiştir.

Zorlu Enerji (ZOREN, Sınırlı Pozitif): Zorlu Enerji, İsrail'de doğrudan ortak olduğu Ezotech Electric Ltd., Solad Energy Ltd. ve Adnit Real Estate Ltd. şirketlerinin satışına yönelik hisse alım sözleşmelerini imzaladı.

Diğer şirket haberleri

Tat Gıda (TATGD): Şirket 1Ç2024'te 121mn TL net dönem zararı açıklamıştır. Geçen yılın aynı döneminde TL net dönem karı kaydedilmişti. Şirket'in satış gelirleri bir önceki yılın aynı dönemine göre %21 oranında azalarak 1.540mn TL'ye gerilerken, brüt kar %68,8 oranında düşüşle kaydetmiş ve 94,5mn TL'yi göstermiştir. Aynı dönemde operasyonel giderler ise %15 oranında artarak 280mn TL olmuştur. Şirketin 1Ç2024'te diğer faaliyetlerden net geliri yıllık 22mn TL azalarak 86mn TL olarak gerçekleşmiştir. Böylelikle şirketin faaliyet zararı 99mn TL'yi göstermiştir. Şirket 1Ç2024'te 164mn TL Faiz, Amortisman ve Vergi Öncesi Zarar kaydetmiştir. Yatırım faaliyetlerinden 2,1mn TL'lik net gelir kaydedilirken, şirketin 1Ç2024'teki net finansman gideri 255,9mn TL olmuştur. 264,2mn TL'lik parasal kazanç (1Ç2023: 241,7mn TL parasal kazanç) ve 32,6mn TL'lik net vergi giderinin ardından şirketin net dönem zararı 121mn TL olarak gerçekleşmiştir.

CVK Maden (CVKMD): Şirkete ait Balıkesir ili dahilinde yer alan Sarıalan Altın Madeni sahasında gerçekleştirilmesi planlanan yatırım faaliyetleri kapsamında T.C. Sanayi ve Teknoloji Bakanlığı'ndan 856mn TL tutarlı Yatırım Teşvik Belgesi alındığı daha önce kamuoyu ile paylaşılmıştı. İlgili Yatırım Teşvik Belgesi tutarı revize edilerek 2.445mn TL'ye ulaşmıştır.

Ekos Teknoloji (EKOS): Şirket, Hitachi Energy ile, mobil trafo merkezlerinde kullanılmak üzere, geliştirdiği primer gaz yalıtımlı 36kV, 2500A, 31,5kA (3s) anahtarlama ekipmanlarının imalatı ve satışı kapsamında 1,3mn EUR tutarında sözleşme imzalamıştır.

Gelecek Varlık Yönetimi (GLCVY): Şirket, Garanti Bankası'nın gerçekleştirdiği tahsili gecikmiş alacak satışında satışa çıkarılan 2 portföyden 226,2mn TL anapara büyüklüğündeki 1 bireysel portföyün ihalesini en yüksek teklifi vererek kazanmıştır.

Mistral GYO (MSGYO): Şirket KAP'ta duyurduğu 2022 yılı gayrimenkul değerleme raporlarında toplam gayrimenkullerin değeri 1.694mn TL olup, 06.01.2024 tarihli KAP açıklaması ile duyurduğu 2023 yılı gayrimenkul değerleme raporlarına göre toplam gayrimenkullerin değeri 3.664mn TL olarak belirlenmiştir.

Işıklar Enerji (IEYHO): Şirketin Ankara İli, Kalecik İlçesi'nde yer alan arsa niteliğindeki gayrimenkullerinin, Lal Gayrimenkul tarafından hazırlanan 23.02.2024 tarihli değerleme raporunda tespit edilen değerlere uygun olarak toplam 55mn TL bedelle Özışık İnşaat'a peşin olarak satılmasına karar verilmiştir.

Söke Un (SOKE): Şirketin Ankara/Sincan'da yer alan fabrikasında; 800 ton/gün (240.000 ton/yıl) olan buğday işleme kapasitesi; hatlarda yapılan iyileştirme, teknolojik yatırım ve revizyon çalışmaları sonucunda 841,6 ton/gün (252.500 ton/yıl)'e çıkarıldığına ilişkin olarak Ankara Sanayi Odası tarafından yeni kapasite raporu onaylanmıştır. Böylece Aydın/Söke ve Ankara/Sincan'daki fabrikaların toplam buğday işleme kapasitesi 444.500 ton/yıl, profesyonel ürünlerde un ambalajlama kapasitesi 463.034 ton/yıl, paketli un ambalajlama kapasitesi ise 126.817 ton/yıl'a ulaşmıştır.

Kaynak Ziraat Yatırım